Tag Archives: インフレ

ニュージーランドのインフレは頑強、米ドルは短期間で優勢

2024年1月23日現在、NZドルと米ドルに対するテクニカル分析をお届けします。 要点 先週発表された米経済統計によると、物価水準は依然として高い水準が続いているため、3月の利下げ観測が強すぎる可能性がある。同時に、米連邦準備制度理事会(FRB)の複数のメンバーが市場に冷水を浴びせ、短期の米ドル弱気派が後退し、反発と上昇をもたらした。 昨年末、ニュージーランド準備銀行のオア総裁は、ニュージーランドのコアインフレ率は現在の中立金利2.5%にもかかわらず、まだ高すぎると述べた。短期の金融政策に変更はないが、2023年第3四半期の経済成長率が驚くほど低かったため、ニュージーランド準備銀行は今秋までに利下げを行う可能性がある。 テクニカル分析 日足チャート分析 (NZドル/米ドル日足チャート。情報源:Ultima Markets MT4) 指標はボトム圏に入り、もつれ始めたことから、現在のベル相場の強さが弱まる可能性を示唆し、反発を警戒すべき。 為替レートは緑の240日移動平均線の下で2本連続の十字線のローソク足を形成し、昨日は十字線の安値を割り込んだ。それは、短期的な弱気相場の勢力が再び台頭していることを意味し、為替レートが今日も下落を続ける可能性が高まった。 1時間足チャート (NZドル/米ドル1時間足チャート。情報源:Ultima Markets MT4) 指標はボトム圏で強気のシグナルを発しており、為替レートはアジア取引時間での反発や上下の変動を示唆している。再度弱気のシグナルが点灯した後、売りのチャンスに注目しよう。 為替レートは先週水曜日から反発し、青色の17日移動平均線を中心に、フラッグ型の調整局面を形成している。為替レートがフラッグのレンジを下抜けた後、このレンジと17日移動平均線付近に再度リトレースメント可能性がある。 トレーディングセントラル PIVOTインジケーター (NZドル/米ドル30分足チャート。情報源:Ultima Markets APP) 免責事項 本記事に記載されるコメント、ニュース、調査、分析、価格、その他すべての情報は、読者への一般的な情報として提供されるものであり、示唆を与えるものではありません。Ultima Marketsは、最新の情報を提供するため、合理的な措置を講じていますが、正確性を保証するものではなく、予告なく変更する場合があります。Ultima Marketsは、提供された情報の利用により発生したいかなる損失・損害に対しても、責任を負いません。

英国のインフレ率、予想外の急低下

英国の国家統計局の報告書によると、11月のインフレ率は3.9%に低下し、前月の4.6%から大幅に低下した。インフレ率の鈍化は、交通、娯楽、文化、食品の価格下落によるもので、燃料価格が最も下落圧力をかけた。ロイターの世論調査によると、エコノミストは4.4%減とやや小幅な減少を予想していた。 原材料は2.6%、輸送費は1.4%、工場出荷価格は0.2%などの投入コストが減少した。物価の冷え込みにもかかわらず、3.9%という数字はイングランド銀行のインフレ目標2%のほぼ2倍にあたる。その結果、政策当局者は、インフレ抑制のために今年実施された利上げによって借入コストが上昇したにもかかわらず、利下げについて語るのは時期尚早だと述べた。 現時点で、インフレ率は2年ぶりの低水準となり、最近の生活費危機の緩和を示唆しているが、まだ中央銀行の設定水準を下回っている。食品やエネルギーなど変動しやすいカテゴリーを除いたコア・インフレ率も5.7%から5.1%に低下した。金融政策委員会(MPC)は政策金利を設定する際、この点に細心の注意を払う。英国のインフレ率は現在、同規模の他のG7諸国と同水準にある。フランスのインフレ率に匹敵する水準だが、ドイツと米国のインフレ率を上回っている。 ジェレミー・ハント財務相は、これらの統計はインフレ圧力の除去、健全で持続可能な成長経済の支援、前期に導入された法人税減税の進展を示していると述べた。しかし、多くの家計が依然として負担を強いられているため、生活費の問題に取り組むことが今後も優先課題である。 (英国インフレ率推移チャート) 免責事項 本記事に記載されるコメント、ニュース、調査、分析、価格、その他すべての情報は、読者への一般的な情報として提供されるものであり、示唆を与えるものではありません。Ultima Marketsは、最新の情報を提供するため、合理的な措置を講じていますが、正確性を保証するものではなく、予告なく変更する場合があります。Ultima Marketsは、提供された情報の利用により発生したいかなる損失・損害に対しても、責任を負いません。

日本の消費者物価指数が上昇加速、日銀の緩和政策への期待

日本、高まるインフレ圧力 総務省統計局が11月24日に公表した消費者物価指数によると、10月の日本のインフレ率は予想を上回った。10月の総合消費者物価指数(生鮮食品を除く)は前年同月比2.9%上昇し、4ヶ月ぶりに加速した。総合指数は3.3%に達し、9月の3%から上昇した。予想を上回るデータと加速続くインフレ率は、日本銀行(BOJ)が大規模な金融緩和から手を引くとの期待を強めている。 (消費者物価指数。 出所:日本総務省) 日本の製造業生産、6ヶ月連続のマイナス 一方、auじぶん銀行が発表した製造業の購買担当者景況指数(PMI)によると、日本の製造業生産は11月、一段と厳しさを増した。11月のPMIは48.1と、10月の48.7から低下し、エコノミスト予想の48.8をわずかに下回った。同指数はこれで6ヵ月連続で50を下回った。調査データによると、日本の製造業の生産、新規受注、雇用は引き続き減少しており、内需と外需の低迷が原因となっている。さらに、投入原材料価格の高騰も続いている。11月の弱いPMIデータは、厳しい需要環境の中、日本の主要製造業が引き続き低迷していることを示した。 市場の期待を受け、主要な金融持株会社は、鍵となるのは、日銀がすでに賃金の伸びが急速に加速していると確認されるまでは変えないという発表だと考えている。さらに、過去2年間、日本の賃金上昇率は加速するどころか、予想を下回る水準であったことも指摘されている。日銀がインフレ目標を引き上げたい理由は、賃金上昇率を押し上げるためである。賃金上昇率は日本経済の長期的な成長の重要な原動力と考えられており、いわゆるフィリップス曲線(Phillips Curve)は賃金上昇率とインフレ率のトレードオフを表している。この効果が明確になるまで、日銀がこれまでの超金融緩和政策を放棄することはないように見える。 免責事項 本記事に記載されるコメント、ニュース、調査、分析、価格、その他すべての情報は、読者への一般的な情報として提供されるものであり、示唆を与えるものではありません。Ultima Marketsは、最新の情報を提供するため、合理的な措置を講じていますが、正確性を保証するものではなく、予告なく変更する場合があります。Ultima Marketsは、提供された情報の利用により発生したいかなる損失・損害に対しても、責任を負いません。

米新規失業保険申請件数の減少で、ドル回復

先週分(11月18日に終わる週)の米国における失業保険申請件数は、20万9000人と大幅に減少した。これは3ヵ月ぶりの高水準だった前週から2万4,000人と減少し、市場予想の22万5,000人よりも大きく下回った。また、失業が続いていることを示す失業保険の継続申請者数は、前週2年ぶりの高水準を記録したが、先週は2万2,000人減の184万人となった。これらの好結果は、予想されていた雇用市場の減速がまだ完全に実現していないことを示唆している。その結果、米連邦準備制度理事会(FRB)は当分の間、政策金利を維持する可能性がある。 (米国新規失業保険申請件数推移。 出所:米国労働省) 水曜日、米ドルは2営業日連続で上昇し、ドル指数は104と年来の水準を上回った。日米の祝日で取引量が減少し、市場の投資心理が落ち着くことが予想される。米連邦準備制度理事会(FRB)が利下げに踏み切らない可能性を示唆する最近のデータを受けて、ドルの勢いを増した。ミシガン大学の最終消費者調査によると、11月から今後の1年間にインフレ率が4.5%まで上昇する見込みで、当初予想した4.4%、10月の4.2%を上回って7カ月ぶりの高水準と記録し、さらに上昇の勢いが増した。 (米ドル指数週足チャート) 免責事項 本記事に記載されるコメント、ニュース、調査、分析、価格、その他すべての情報は、読者への一般的な情報として提供されるものであり、示唆を与えるものではありません。Ultima Marketsは、最新の情報を提供するため、合理的な措置を講じていますが、正確性を保証するものではなく、予告なく変更する場合があります。Ultima Marketsは、提供された情報の利用により発生したいかなる損失・損害に対しても、責任を負いません。

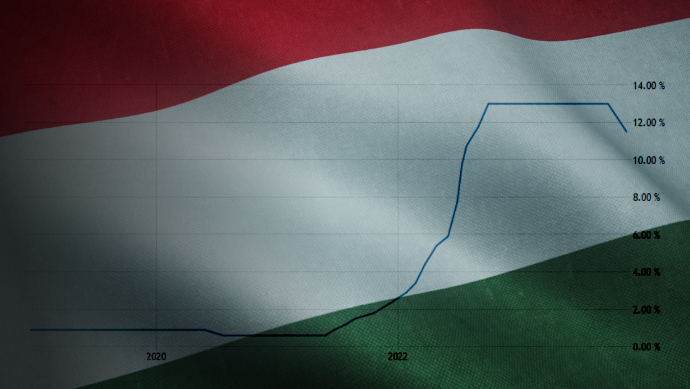

ハンガリー、インフレ鈍化受け、政策金利を11.5%までに引き下げ

11月21日火曜日、ハンガリー中央銀行は政策金利を0.75ポイントを引き下げた。インフレ率が低下する中、経済成長を刺激するために、さらに金利を引き下げるようと政府が圧力をかけられているにもかかわらず、ハンガリー中央銀行は慎重な姿勢と対策を維持した。 ハンガリーのインフレ率は欧州連合(EU)で一番高い国である。第1四半期に、インフレ率は25%とピークに達した。それ以来、先月は予想を下回る9.9%まで低下した。インフレが抑制されたことで、ハンガリー中央銀行(NBH)は借入コストを大幅に引き下げた。具体的に、5月以降、同中央銀行は金利を累計650ベーシスポイントを引き下げ、政策金利を11.5%まで引き下げた。大幅な引き下げにもかかわらず、ハンガリーの11.5%の政策金利はまだ欧州連合で一番高い国である。 10月の物価が下落したが、コアインフレ率は2桁台の高水準を維持した。さらに、サービス価格の水準は昨年に比べて13.2%も上昇し、実質賃金の回復に向けた潜在的な力強い圧力と示している。しかし、残念なことに、ハンガリー経済は今年、停滞または潜在的な景気後退に直面すると予想されている。そのような結果は、政府の経済成長ビジョンを打ち砕くだろう。 12月の金利会合では、政策金利を10.75%までに引き下げるため、さらに0.75ポイントの引き下げが実施される可能性がある。これは、リサーチした中央値と一致し、金融政策委員会のギュラ・プレシンジャー(Gyula Pleschinger)委員が9月にロイターのインタビューで予測した範囲内に収まる。 (ハンガリー政策金利率。 出所:ハンガリー中央銀行NBH) 免責事項 本記事に記載されるコメント、ニュース、調査、分析、価格、その他すべての情報は、読者への一般的な情報として提供されるものであり、示唆を与えるものではありません。Ultima Marketsは、最新の情報を提供するため、合理的な措置を講じていますが、正確性を保証するものではなく、予告なく変更する場合があります。Ultima Marketsは、提供された情報の利用により発生したいかなる損失・損害に対しても、責任を負いません。